Rusko-ukrajinský konflikt: čo to znamená pre trhy s obilím a olejnatými semenami

13/03/2022 | Miroslava Artimová

Smutné udalosti, ktoré vidíme na Ukrajine, priniesli otázku potravinovej bezpečnosti do centra pozornosti. Narušenia dodávateľských reťazcov vytlačili ceny obilia na viacročné maximá. Kvôli neistote ohľadom výhľadu dodávok a vzhľadom na dôležitosť Ruska a Ukrajiny pre trhy s obilím, zostanú ceny zvýšené a volatilné.

Význam Ruska a Ukrajiny pre poľnohospodárske trhy

Cena pšenice na CBoT sa tento rok zvýšila o viac ako 70%, pričom ceny prekročili 13 USD/bušel (ca. 440€/t) a obchoduje sa za najvyššie ceny od roku 2008. Cena kukurice tento rok vzrástla takmer o 30% a dostala sa na úrovne naposledy zaznamenané v roku 2013. Sójové bôby vzrástli o viac ako 25%, pričom v jednej fáze prekročili 17 USD/bušel – čo je najvyššia cena od roku 2012. Je pravda, že zvýšenie ceny sójových bôbov bolo z veľkej časti spôsobené znížením kvality plodín v Južnej Amerike, ale prispel k nej aj napätý trh s palmovým olejom a tiež obavy z dodávok slnečnicového oleja z Ukrajiny a v menšej miere z Ruska.

Pretrvávajúca neistota naznačuje, že trhy s obilím a olejnatými semenami budú naďalej zvyšovať ceny kvôli vysokému riziku.

Rusko a Ukrajina – obilninové veľmoci

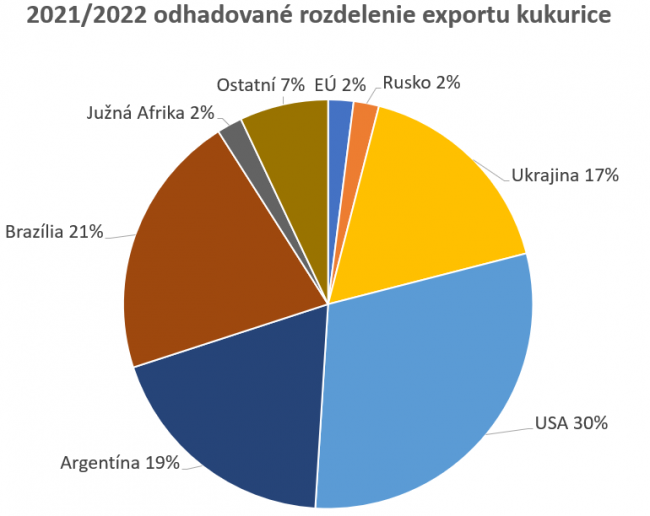

Ukrajina je významným producentom obilnín. V sezóne 2021/22 je odhad produkcie kukurice na úrovni 42 mil. ton a očakáva sa, že export bude celkovo 33,5 mil. ton. Ukrajina by tak tvorila približne 17% globálnej ponuky exportu – čo z nej robí štvrtého najväčšieho svetového vývozcu kukurice.

Podobne, pokiaľ ide o pšenicu, Ukrajina je tiež významným producentom. USDA odhaduje, že v sezóne 2021/22 vyprodukuje 33 mil. ton, zatiaľ čo export by mal dosiahnuť 24 mil. ton. Ukrajina by tak bola tretím najväčším exportérom s podielom takmer 12% na globálnom exportnom trhu.

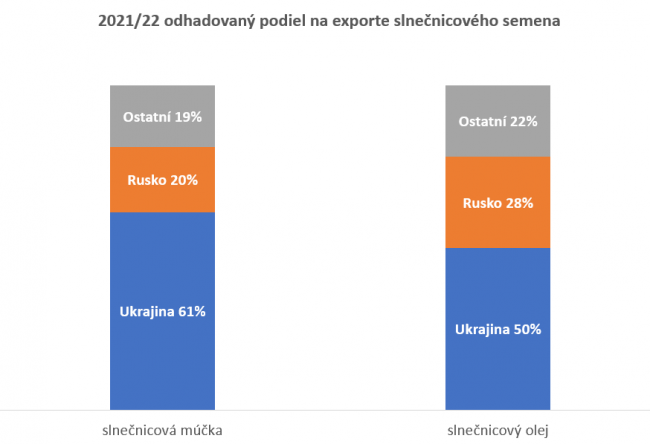

Čo sa týka olejnatých semien, Ukrajina je najväčším producentom slnečnicových semien, pričom odhad produkcie na hospodársky rok 2021/22 je vo výške 17,5 mil. ton, čo predstavuje viac ako 30% celosvetovej produkcie. Má tiež veľký domáci spracovateľský priemysel, vďaka ktorému vyváža značné objemy slnečnicovej múčky a oleja.

Podľa odhadov Rusko v hospodárskom roku 2021/22 vyprodukovalo 75,5 mil. ton pšenice, hoci v posledných rokoch vyprodukovalo viac ako 85 mil. ton. Odhaduje sa, že celkový objem vývozu v tejto sezóne dosiahne približne 35 mil. ton, čím by sa Rusko stalo najväčšou exportnou krajinou (takmer 17% celosvetovej exportnej ponuky). Pokiaľ ide o kukuricu, Rusko je menej dominantným dodávateľom. Celková domáca produkcia sa odhaduje na približne 15 mil. ton v roku 2021/22, zatiaľ čo export by mal ukončiť sezónu na úrovni 4,5 mil. ton.

Rusko je tiež druhým najväčším producentom slnečnicových semien a tvorí 27% celosvetovej produkcie. Rovnako ako v prípade Ukrajiny sa väčšina z toho spracuje na domácom trhu a akýkoľvek vývoz je vo forme oleja a múčky.

Grafy: Rusko a Ukrajina sú významnými vývozcami obilnín a produktov zo slnečnicových semien (zdroj: USDA, ING Research)

Dopad v prípade Ukrajiny

Obavy v prípade Ukrajiny budú vo veľkej miere súvisieť s domácou produkciou, ako aj s prerušením exportných tokov. Ukrajinské prístavy sú zatvorené a podľa ukrajinskej námornej správy pravdepodobne zostanú zatvorené, kým sa konflikt neskončí. Aj keď sa konflikt zmierni, majitelia lodí môžu stále váhať s kotvením v čiernomorských prístavoch, zatiaľ čo poisťovatelia sa môžu zdráhať poskytnúť potrebné poistenie.

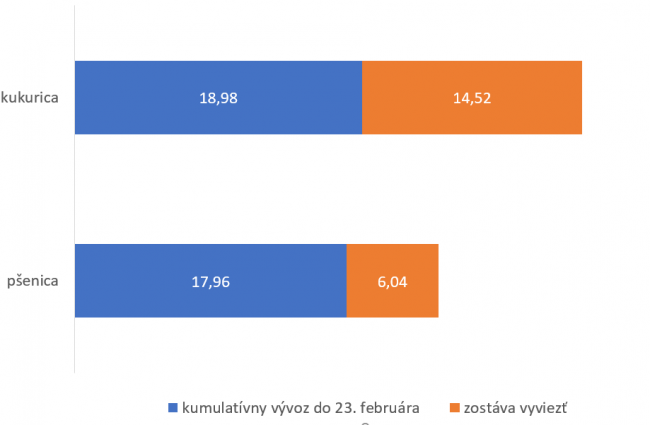

Podľa najnovších údajov ukrajinského ministerstva poľnohospodárstva dosiahol kumulatívny vývoz pšenice v sezóne 2021/22 k 23. februáru 17,96 mil. ton. Dá sa s istotou predpokladať, že odvtedy sa tento objem výrazne nezvýšil. Vzhľadom na to, že celkový export bol v tejto sezóne očakávaný na úrovni 24 mil. ton, Ukrajina má do konca júna vyviezť ešte asi 25%. Vzhľadom na pretrvávajúci konflikt to bude náročné.

Okrem toho je zasiata ozimná pšenica a prebiehajúci konflikt by mohol významne narušiť aplikáciu hnojív. Preto aj keď by konflikt skončil pred začiatkom zberu úrody v júli, úroda bude nižšia. Otázne tiež je, koľko výmery sa podarí zožať.

Čo sa týka ukrajinskej kukurice, z úrody 2021/22 treba vyviezť ešte značné množstvo. Podľa vládnych údajov vyviezla Ukrajina k 23. februáru 18,98 mil. ton kukurice. Rovnako ako pri pšenici je nepravdepodobné, že by sa odvtedy vývoz výrazne zvýšil. Vzhľadom na to, že sa očakávalo, že export v tejto sezóne dosiahne celkovo 33,5 mil. ton, do konca júna zostáva vyviezť ešte asi 43%. Je riziko, že veľká časť z toho sa na trh nedostane.

Ponukové riziko pre kukuricu sa potenciálne prenesie aj do ďalšej sezóny. Obdobie jarnej výsadby je za rohom a ak súčasný konflikt bude pokračovať až do neskorej jari, zasiahne obdobie výsevu. Slnečnicové semená čelia rovnakým rizikám ako kukurica, pričom výsadba môže byť oneskorená a vo výrazne nižšom objeme.

Graf: Ukrajina má stále značné množstvo obilnín na vývoz zo sezóny 2021/22 (v mil. ton)

Zdroj: Ukraine Agriculture Ministry, USDA, ING Research

Dopad v prípade Ruska

Problém s Ruskom, ktorý sa týka trhov, je „sebasankcionovanie“, ktoré vidíme pri ruských komoditách. Zdá sa, že riziko dodatočných sankcií voči Rusku spôsobilo, že kupujúci sa zdráhali zaviazať sa k ruským dodávkam. Pre niektorých kupujúcich je v súčasnosti pravdepodobný aj prvok reputačného rizika. Okrem toho sú banky menej ochotné financovať obchod s ruskými komoditami, čo ešte viac zaťaží ruskú ponuku putujúcu na svetový trh.

Je ťažšie posúdiť mieru a v dôsledku toho aj vplyv sebasankcionovania. Je to vidieť naprieč komoditami, kde sa obchod dostáva do popredia. Pokiaľ však ide o potraviny, dôraz je kladený na potravinovú bezpečnosť. Takže aj keď krátkodobo môže byť šok v dopyte po ruskom obilí, nemusí byť udržateľný, pretože kľúčové spotrebiteľské krajiny sa začnú čoraz viac obávať inflácie cien potravín a potenciálnych nepokojov, ktoré by to mohlo spôsobiť. Stačí sa pozrieť späť na Arabskú jar, aby sme videli vplyv rastúcich cien potravín.

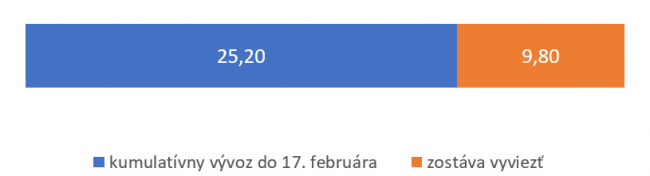

Najnovšie dostupné vládne údaje ukazujú, že Rusko do 17. februára vyviezlo 25,2 mil. ton pšenice, čo znamená, že ešte zostáva vyviezť približne 28% úrody, za predpokladu celkového exportu 35 mil. ton.

V prípade, že ruské komodity budú naďalej sankcionované, poľnohospodári budú možno reagovať znížením výmery. V prípade ozimnej pšenice by už bolo neskoro, no v prípade jarnej pšenice a kukurice existuje možnosť, že pretrvávajúca neistota povedie k nižšiemu osevu.

Graf: Samosankcionovanie ruských komodít pravdepodobne spomalí tempo vývozu pšenice v sezóne 2021/22 (v mil. ton)

Zdroj: Russian Federal Service for veterinary and Phytosanitary Surveillance, USDA, ING Research

Meniace sa obchodné toky a potenciál náhrady

Prerušenie dodávok vyvolalo obavy o potravinovú bezpečnosť. Ak bude situácia pretrvávať, pravdepodobne budeme svedkami vyšších nákupov od kľúčových spotrebiteľov, aby sa zabezpečila primeraná dodávka. Čína už nariadila svojim príslušným agentúram, aby počas súčasnej neistoty zabezpečili dostatočné dodávky komodít. Kľúčoví importéri na Blízkom východe a v severnej Afrike sa pravdepodobne budú chcieť uistiť, že budú mať dostatočné zásoby a budú sa chcieť vyhnúť opakovaniu Arabskej jari zo začiatku minulého desaťročia.

To prinúti kupujúcich, aby hľadali aj iné zdroje. Historicky bola veľkým nákupcom ukrajinskej kukurice Čína. Čína v roku 2021 doviezla z Ukrajiny 8,2 mil. ton, čo bolo asi 30% celkového čínskeho dovozu. Pravdepodobne budeme svedkami toho, že sa Čína bude čoraz viac obracať na USA, aby vyrovnala akékoľvek nedostatky, podobne ako sme to videli v posledných rokoch.

Čína už urobila úpravy zrušením všetkých obmedzení na dovoz ruskej pšenice. Predtým bol dovoz z Ruska obmedzený z dôvodu fytosanitárnych obáv. Čína bude pravdepodobne destináciou pre celý rad ďalších ruských komodít, keďže Čína pravdepodobne nebude nasledovať žiadne západné sankcie.

Trh s rastlinnými olejmi by mohol potenciálne taktiež zaznamenať zvýšenú substitúciu. Hoci problémy s ukrajinskými a ruskými dodávkami prichádzajú v čase, keď už na niektorých iných trhoch vrátane palmového oleja panuje napätie. V dôsledku toho by sme mohli vidieť väčšie nahrádzanie sójovým olejom, čo by bolo pozitívne pre ceny sóje. Toto je trend, ktorý sme už nedávno videli od najväčšieho svetového dovozcu rastlinných olejov, Indie, kvôli napätiu na trhu s palmovým olejom. Tento trend sa pravdepodobne posilní vzhľadom na potenciálne prerušenia dodávok slnečnicového oleja zo strany Ukrajiny a Ruska.

Posilnený osev jarných plodín v USA

Vzhľadom na to, že obilie a sójové bôby sa obchodujú na viacročných maximách, je možné očakávať, že počas jari za zintenzívni osev zo strany amerických poľnohospodárov (navýšenie výmery jarnej pšenice, kukurice a sóje). To sa očakávalo už pred rusko-ukrajinským konfliktom v prípade pšenice a sóje. Ale vzhľadom na najnovší vývoj je možné vidieť, že o výmeru intenzívnejšie súťaží kukurica. Poľnohospodári však pri svojich osevných zámeroch zohľadnia vyššie vstupné náklady, najmä čo sa týka hnojív.

V prípade dlhotrvajúceho prerušenia dodávok z Ukrajiny a Ruska, sa osev zvýši aj v iných producentských krajinách. Jednoznačne však nevykompenzuje potenciálne straty týchto dvoch významných producentov. Pri takom scenári sa globálne bilancie dostanú pod tlak, čím sa zvýšia ceny. Zatiaľ však treba očakávať, že trhy zostanú volatilné.

Zdroj: W. Peterson, ING Think - Economic and Financial Analysis

English

English Deutsch

Deutsch Français

Français